不保本、浮动收益、没有投资期限......净值型理财产品你会投资吗?

银行理财产品一直以来被认为是风险低、收益稳的投资产品,被广大“中产”所青睐。然而随着市场环境变化,银行理财产品变得风险低、收益也低了。哪些原因造成银行理财产品收益率走低?净值型理财产品这样的新概念又该怎么理解?

1.哪些原因造成银行理财产品收益率走低?

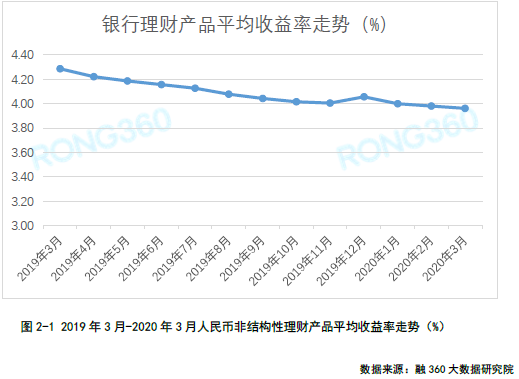

说到银行理财产品,不少人觉得现在好像没什么可买的,因为之前买的产品现在收益率一直在下降。收益率高的产品风险也高,不太敢买。数据显示,今年3月人民币非结构性理财产品平均收益率为3.96%,已经连续3个月下跌,平均收益跌破4%,创2016年12月以来最低水平。

是什么原因造成银行理财产品收益率走低?总体来说,是因为刺激经济的环境和政策,以及银行的导向,都希望大家消费,客观上造成银行传统的理财产品收益率下降。

2.什么是净值型理财产品?

如今,不少银行都有自己的理财子公司,通过配置净值型理财产品等,让客户财富管理更多元化,这样客户收益长期来看比传统的银行理财产品要高。那么,什么是净值型理财产品?

货币基金就是净值型产品之一。客户每天看到的都是不同的报价,可能今天是2.5,明天是2.6,像这种不能保本、报价每天波动、没有预期收益、没有投资期限的产品就叫净值型产品。

这类产品和以往的银行理财产品相比,收益可能更高,风险也可能变大,出现亏损是完全有可能的。

3.净值型理财产品的风险来自哪里?

债权类净值型产品的风险主要来自于两个方面,其一是债权的违约,这也是最重要的一个方面。债权有一定的违约概率,不过一般比较小。如果某大型银行投资10个亿的债券,其中一个小产品违约,影响不大,因为其他产品的收益率可以覆盖违约产品带来的风险。

其二是报价是波动。债券投资,每天都有价格波动,如果购买时的报价为5,但是由于它的波动性造成第二天赎回的时候跌到4,就面临亏损的风险。不过,一般债权的波动不会特别大,波动率在5%以内是比较常见。

股权类、权益类净值型产品,它们的投资标的可能是股票型基金,由基金经理帮助打理,投资上市公司的股票,所以这一类产品风险会大一些,可能会亏20%,但是收益也会高一些,可能有15%~20%。

4.净值型理财产品是未来的发展趋势吗?

按照2018年监管部门出台的资管新规,2020年底将是过渡期的截止时间。届时,银行理财产品要完成转型,打破刚性兑付,从预期收益型转向净值型。

从国际上的银行理财产品或者理财行业看,这也是一个发展趋势。它们一般先从高收益类、固定收益类产品开始做起,然后通过市场化运作,净值型产品越来越多,可能有80%~90%都是净值型产品。而且大多数发达国家存款利率特别低,多数人基本靠多元化资产配置加净值型产品提高收益。

(来源:经济之声)

公司动态